Virgil ajoute jusqu’à 100 000 euros d’apport pour compléter votre financement. Prêt à découvrir ce que vous pourriez acheter avec nous ?

Compte tenu du prix du mètre carré dans les grandes villes de France, la location (et la colocation) est une option beaucoup plus répandue que l’achat.

Mais tous les locataires d’un joli deux-pièces de 37 m2, sans ascenseur, à 1 400 €/mois, arrivent un jour à ce fameux calcul : montant du loyer × 12 mois × le nombre d’années passées dans l’habitation. On a compté pour vous, sur 5 ans, cela représente 84 000 €. Un chiffre suffisamment important pour vous demander :

« Et si j’achetais mon premier appartement ? »

Question pertinente, qui vaut la peine de prendre le temps de comparer : d'un côté, un loyer qu'on perd tous les mois. De l'autre, un parcours d'achat engageant et coûteux (et un déménagement).

À quel moment faut-il sauter le pas et acheter son premier appartement ?

Faut-il acheter ou louer en 2025 ? Que dit le marché ?

L’année 2025 s’annonce-t-elle comme une bonne période pour acheter un logement ? Ou vaut-il mieux rester locataire encore un peu ? La réponse dépend avant tout des conditions du marché, qui évoluent doucement, mais sûrement.

Après plusieurs années de forte hausse des prix, on observe aujourd’hui une tendance à la stabilisation, voire un léger recul dans certaines zones. Les taux d’intérêt, bien que légèrement en hausse, restent avantageusement bas comparés aux standards historiques, ce qui facilite toujours l’accès au crédit.

Du côté de l’offre, elle reste encore limitée face à une demande solide, surtout dans les grandes villes. Cela maintient une pression sur les prix, mais favorise aussi la qualité et la performance énergétique des logements, de plus en plus recherchées.

Ainsi, 2025 n’est pas forcément l’année la plus facile pour acheter, mais elle offre des conditions intéressantes à ceux qui savent s’y prendre. Acheter ou louer ? La bonne décision dépendra aussi de votre situation personnelle, de vos projets et de votre mode de vie.

Être locataire, combien ça coûte ?

Le calcul à faire pour évaluer les coûts de location doit inclure 5 sources de dépenses. Certaines sont ponctuelles, d’autres sont récurrentes :

- Le loyer : Il s’agit bien sûr du leitmotiv de tout locataire. Il revient chaque mois et augmente en principe de quelques euros chaque année. Mais en réalité, le coût de la location ne s’arrête pas là…

- Les frais d’agence : Avant même d’emménager, il faut s’acquitter, en une seule fois, de ces frais au moment de la signature du bail. Leur prix est libre, plafonné toutefois par la loi Alur, et représente plus ou moins un mois de loyer supplémentaire. Les frais d’agence, comme leur nom l’indique, ne s’appliquent toutefois que si vous passez… par une agence immobilière. Si vous traitez de particulier à particulier, vous n’aurez pas à les payer.

- Le dépôt de garantie : La signature s’accompagne aussi de ce versement dont le but est de protéger le propriétaire d’éventuels loyers impayés ou de dégradations importantes. Son montant équivaut à un autre mois de loyer, hors charges. Il vous sera en principe restitué lorsque vous quitterez l’appartement, mais d’ici là, il sera débité…

- Les charges locatives : Elles couvrent l’eau et le chauffage collectifs, les frais d’entretien et de maintenance des parties communes, l’entretien du local à poubelles, etc. À cela s’ajoute la taxe de prélèvement des ordures ménagères que le propriétaire sera en droit de vous réclamer, même si c’est lui qui reçoit la facture.

- L’assurance habitation : Elle est obligatoire pour le locataire d’assurer son logement.

Le cercle vicieux à avoir en tête

Ces dépenses réunies représentent généralement une part importante de votre salaire. Il est alors difficile d’épargner en parallèle pour se constituer un patrimoine et surtout l’apport nécessaire pour pouvoir acheter.

Acheter un appartement : est-ce vraiment plus cher ?

Le prix de l’achat immobilier

Le prix « acte en main » du bien que vous convoitez s’obtient en additionnant trois coûts. C’est ce prix que regardera le banquier et sur lequel il se basera pour estimer le montant des mensualités à payer pour rembourser votre emprunt, intérêts compris.

- Le prix du bien : À Paris, le mètre carré coûte environ 10 000 €. Un chiffre qui, multiplié par la surface du bien qui vous plaît, vous donnera un prix net vendeur moyen.

- Les frais d’agence : Vous avez trouvé votre bien via un agent immobilier ? Sa rémunération a forcément un coût, qui oscille entre 5 et 7 % du prix de vente.

- Les frais de notaire : L’achat d’un bien immobilier est un acte officiel qui implique des enregistrements légaux au cadastre, auprès des impôts, etc. Au prix net vendeur et aux frais d’agence s’ajoutent donc ce qu’on appelle communément les frais de notaire. Ils servent à payer les émoluments de ce dernier, mais aussi les taxes et impôts divers ; le tout représentant environ 8 % du prix du bien, à payer également par l’acquéreur, c’est-à-dire vous !

- Les coûts cachés de l’emprunt : En plus des intérêts, il vous faudra payer les frais d’ouverture de dossier (jusqu’à 1000 euros), les frais de garantie sur la somme empruntée (de 1 % dans l’ancien à 2 % dans le neuf) et l’assurance (jusqu’à 50 % du coût du crédit immobilier).

Et quand on regarde les prix de l'immobilier à Paris, on est nombreux à se dire que ça risque d'être compliqué niveau budget pour acheter un appartement. Enfin... ça, c'est sans Virgil et un bon accompagnement pour se préparer à emprunter.

Les dépenses liées au statut de propriétaire

Parce que vous serez devenu propriétaire, vous découvrirez une nouvelle taxe, l’impôt foncier, et de nouvelles charges à payer, les charges de copropriété, autrement nommées « tantièmes » dans l’acte de vente. Elles représentent votre part de toiture à entretenir, de ravalement de façade, de réfection du hall d’entrée ou du remplacement des conduites d’eau trop vétustes, et ce, en tant que nouveau copropriétaire.

La formule qui vous permettra d’évaluer ce que coût l’achat immobilier est la suivante :

Prix de l’appartement net vendeur + frais d’agence + frais de notaire + remboursement bancaire + charges de copropriété + impôt foncier

Lire aussi : Les frais cachés d’un premier achat immobilier

Une décision qui dépend aussi de votre mode de vie

Au-delà des calculs financiers, le choix entre louer et acheter dépend aussi de votre style de vie. Si vous êtes mobile professionnellement, si vous avez envie de découvrir plusieurs villes, ou si vous n’avez pas encore trouvé l’endroit où vous poser, la location vous laisse une liberté précieuse.

En revanche, si vous cherchez de la stabilité, un cadre à façonner à votre image, ou à vous constituer un patrimoine sur le long terme, l’achat peut s’inscrire naturellement dans votre projet de vie.

Et si vous devez revendre dans quelques années ?

Acheter un bien, ce n’est pas forcément s’y installer pour 25 ans. Mais attention : si vous envisagez de revendre rapidement, il faut avoir en tête que les premières années de remboursement servent surtout à payer les intérêts du crédit.

Ajoutez à cela les frais d’achat (notaire, agence, garantie…) et vous comprenez pourquoi il faut généralement rester au moins 6 à 8 ans dans un bien pour espérer une plus-value. En cas de revente anticipée, ce sont donc vos projets de mobilité, de famille ou d’évolution pro qu’il faut anticiper dès aujourd’hui.

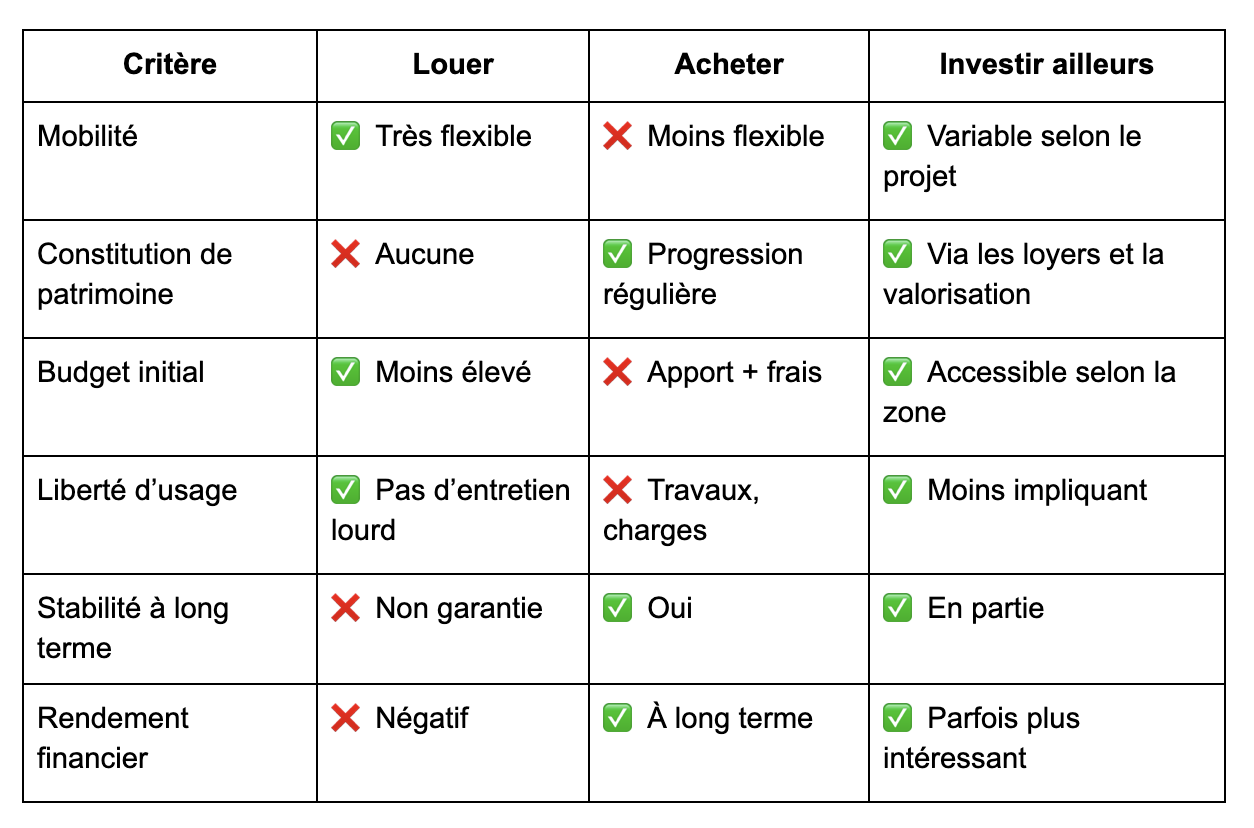

Acheter, louer, ou investir ailleurs ? Le résumé

Voici un tableau comparatif synthétique pour visualiser les avantages et limites de chaque option :

Conclusion : acheter plutôt que louer, c'est plus cher... mais ça paie !

À salaire égal, et compte tenu des dépenses liées au statut de propriétaire, il sera donc plus facile pour un locataire de dégager un budget vacances que pour un candidat à la propriété.

Mais cet avantage de la location sur l’achat n’est valable qu’un temps. En effet, au fil des ans, les pertes en loyers s’accumulent alors que devenir propriétaire vous assure d’investir 40% de vos revenus dans un patrimoine qui ne fera que grandir.

Verdict : achetez votre premier appartement dès que vous le pouvez

Sauf pour de rares chanceux, vivre dans une grande ville en payant un loyer, c’est cher. Et en remboursant un prêt, c’est encore plus cher.

Mais ce qu’il faut regarder, c’est la finalité, disons 25 ans après, puisque c’est aujourd’hui la durée moyenne d’un emprunt immobilier…

Hypothèse 1 : vous restez locataire

Vous payez un loyer de 700 € par mois et, puisque vous avez 50 000 € en banque, vous les placez intelligemment pour générer 2 % de profit annuel.

Dans 25 ans, vous aurez ainsi dépensé 210 000 € de loyer, mais, en parallèle, votre capital aura fait des petits. Vous aurez alors 82 000 € d’économies, ce qui représente une belle somme.

Pendant ce temps, vos loyers auront sans doute augmenté, mais on peut espérer que vos revenus seront, eux aussi, plus élevés.

Hypothèse 2 : vous décidez d’acheter

Avec votre apport de 50 000 €, vous pouvez acheter un bien d’une valeur de 250 000 € « acte en main », et ce, en empruntant 200 000 € sur 25 ans, au taux intéressant de 3,7 % (actuellement en cours). Chaque mois, vous épargnez les mêmes 700 € que vous dépensiez dans votre loyer au service de votre création de patrimoine, tout en acceptant de dépenser un peu moins pour d’autres postes à cause des charges de propriétaire.

Je veux acheter mais... je n'ai pas d'apport (ou pas assez pour acheter le bien de mes rêves)

Virgil complète votre apport en achetant à vos côtés : ce n'est pas un prêt, c'est du capital immobilier, et cela va tout changer pour votre projet.

Prêt à découvrir ce que vous pourriez acheter avec Virgil à vos côtés ?

Au bout de 25 ans, vous aurez là aussi payé 210 000 €, non pas à votre propriétaire, mais à la banque, et votre appartement sera totalement remboursé, intérêts bancaires compris. Parallèlement, compte tenu de l’augmentation moyenne des prix de l’immobilier, au bout de 10 ans, votre appartement aura déjà prix de la valeur et pourra être estimé à environ 300 000 €, et vous vous serez constitué un joli patrimoine dans la pierre.

Dès lors, n’ayant plus 700 € de prêt à rembourser chaque mois, vous pourrez soit profiter de cet argent comme bon vous semble (vacances, investissements, études des enfants), soit revendre votre bien. Dans ce cas, vous ferez une magnifique plus-value non imposable et serez à la tête d’un capital suffisant pour racheter un autre bien immobilier, dans une gamme de prix supérieure.

Pas convaincu ? Allez faire notre simulation : votre vie si vous restez locataire et votre vie si vous devenez propriétaire.

Et si vous souhaitez vendre avant ? C’est possible. Dès que la plus-value sera supérieure à ce que vous avez déboursé pour couvrir les frais de notaire, d’agence et les intérêts bancaires, vous serez forcément gagnant. D’autant que, pendant ce temps, vous aurez économisé des mois de loyer.

Acheter est plus cher au départ, mais c’est un investissement !

Les chiffres sont sans équivoque : devenir propriétaire demande des efforts et des économies importantes au départ. Mais c’est aussi la meilleure façon de construire son patrimoine et de se préparer un avenir radieux !

Toutefois, tout le monde n’a pas forcément envie d’acheter, et c’est bien ainsi. C’est une question de choix et d’envie personnelle : soit vous préférez dépenser autrement votre argent et rester locataire, soit vous souhaitez investir, dans ce cas, il est temps pour vous de devenir propriétaire.

Reste une troisième alternative : rester locataire de votre chez-vous actuel, mais investir dans la pierre dans une autre ville, moins chère, et générer des revenus locatifs.

Et si vous pouviez déjà arrêter l'addition du loyer ?

Arrêter de gaspiller un loyer tous les mois, pas de doute, c'est une bonne affaire. Sauf que votre budget est un peu juste pour le bien dont vous rêviez. Sans compter les incertitudes du marché et le risque de vous tromper. Et personne en vue pour vous aider. Ça, c'était avant de rencontrer Virgil. Choisissez enfin le bien de vos rêves, nous l'achetons avec vous en investissant jusqu’à 100 000 euros à vos côtés. Ça s'appelle le capital immobilier, et ça va tout changer.

-modified.png)